Nachfolge von Einzelunternehmen/Personengesellschaften im Wege der Existenzgründung

Lebzeitige Unternehmensnachfolgen innerhalb der Familien w3rden grundsätzlich im Wege der Schenkung abgewickelt. Wenn in diesem Zusammenhang aus

Versorgungsgründen häufig Gegenleistungen wie z.B. Versorgungsrenten vereinbart werden, ergibt sich auch hierbei eine Schenkung in Höhe der Differenz zwischen

dem Wert des übertragenen Unternehmens (Leistung) und dem Kapitalwert der Rente (Gegenleistung).

Was aber, wenn die Bilanz des zu übertragenden Unternehmens noch Verbindlichkeiten gegenüber Kreditinstituten ausweist, die durch privates Vermögen des Schenkers besichert sind?

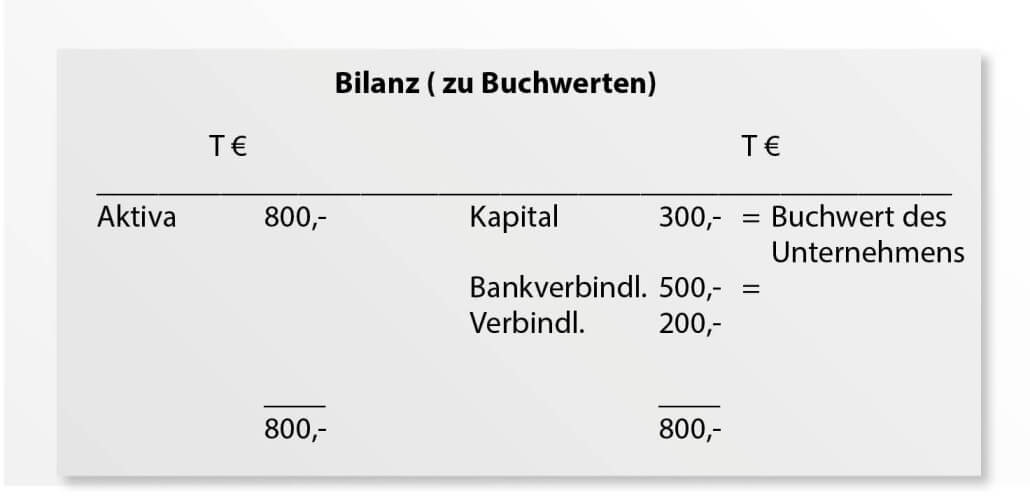

Beispiel:

Bankverbindlichkeit des Unternehmens zum Übertragungsstichtag = 500.000,- Euro besichert durch Grundschulden in gleicher Höhe im Grundbuch des

Mehrfamilienhauses, das sich im Eigentum des Schenkers befindet.

Eine Übertragung des Unternehmens auf z.B. den Sohn des Schenkers beinhaltet in diesem Fall durch die Übernahme des Unternehmens auch die Übernahme der

Verbindlichkeiten des Unternehmens durch den Sohn. Die dingliche Besicherung der Verbindlichkeiten erfolgt dann jedoch weiterhin durch die Grundschuld auf dem Mehrfamilienhaus des Vaters. Dieser haftet gegenüber dem Kreditinstitut ebenfalls persönlich, zumal wenn er sich, wie dies bei Grundschuldbestellungen typisch ist, der persönlichen Zwangsvollstreckung in sein gesamtes Vermögen unterworfen hat.

Sofern der Sohn dem Kreditinstitut bei der Übernahme keine Alternativsicherheit bieten kann, wird die Bank grundsätzlich nicht bereit sein, die ihr gewährte Sicherheit freizugeben und den Vater aus der Schuld bzw. der Haftung für diese Verbindlichkeiten zu entlassen.

In der Konsequenz bedeutet das, dass, sofern der Sohn zukünftig nicht in der Lage sein wird, die Verbindlichkeiten des Unternehmens als dessen neuer Inhaber zu

bedienen, der Vater als Schuldner oder Haftungsschuldner zur Rückzahlung des dann fällig werdenden Kreditbetrags herangezogen wird.

Zur Vermeidung einer solchen Problematik, die wir sehr häufig bei der schenkungsweisen Übertragung von Einzelunternehmen oder von Anteilen an Personengesellschaften antreffen, empfehlen wir die Nachfolge teilentgeltlich abzuwickeln.

Bevor ich hierauf näher eingehe, möchte ich einen kurzen steuertheoretischen Exkurs durchführen:

Bei Unternehmensverkäufen (Einzelunternehmen / Personengesellschaften) ist der Veräußerungsgewinn einkommensteuerpflichtig (§ 16 EStG).

Veräußerungsgewinn ist der Betrag, um den der Veräußerungspreis den Wert des Betriebsvermögens übersteigt (§ 16 Abs. 2 EStG).

Der Wert des Betriebsvermögens ist dabei der Buchwert des Eigenkapitals des zu übertragenden Unternehmens gemäß Steuerbilanz. Laut Beschluss des Großen

Senats vom 5. Juli 1990 und des sich hieraus ergebenden Erlasses der Finanzverwaltung vom 13. Januar 1993

(BSt Bl. I S. 80) liegt ein Veräußerungsgeschäft (mit den o.g. Konsequenzen) in dem Umfange vor, in dem sich der Übernehmer zu einer Abstandszahlung an den

Übergeber verpflichtet.

Hieraus folgt, dass zwischen Übernehmer und Übergeber Abstandszahlungen (=Kaufpreis) auch unterhalb des tatsächlichen Wertes des Unternehmens vereinbart

werden können mit der Folge, dass der dann zu versteuernde Veräußerungsgewinn aus dem vereinbarten und nicht aus dem tatsächlichen Verkaufspreis ableitet. Das bedeutet, dass dann kein Veräußerungsgewinn entsteht, wenn die Abstandszahlung dem Buchwert des Eigenkapitals entspricht, auch wenn der sogenannte gemeine Wert des Unternehmens (=Verkehrswert) den Buchwert des Unternehmens (=Kaufpreis) überschreitet. In dieser Höhe liegt dann steuerlich kein

Veräußerungsgewinn, sondern eine Schenkung vor.

Beispiel:

Tatsächlicher (gemeiner Wert) des Unternehmens = 1.000 T €

1. Steuerliche Auswirkungen

Wenn der Vater seinem Sohn das Unternehmen (ohne Bankverbindlichkeiten) zu Buchwerten veräußert, ergibt sich hieraus ein Kaufpreis von 300 T€ + 500 T€ = 800 T€.

Einkommensteuerlich ergibt sich hieraus kein Veräußerungsgewinn, da der Verkaufspreis dem Buchwert des Unternehmens von 800 T€ (=altes Eigenkapital von 300 T€ zgl. 500 T€ für nicht vom Käufer zu übernehmende Verbindlichkeiten) entspricht.

Schenkungsteuerlich ergibt sich eine Schenkung von 700 T€ (Wert = 1.000 T€ + 500 T€ = 1.500 T€ abzüglich Kaufpreis 800 T€), die aufgrund des Verschonungsabschlags und Abzugsbetrags (§§ 13a, 13b ErbStG) wahrscheinlich in voller Höhe kompensiert werden kann.

2. Wirtschaftliche Auswirkungen

Nach den derzeitigen Konditionen wäre eine Finanzierung der 800 T€ wie folgt

möglich:

Eigenkapital (15 %) 120 T€

ERP Kapital für Gründung

(KfW-Programm 057) 240 T€ (100 % Haftungsfreistellung der Hausbank), Laufzeit 15 Jahre

NRW Bank Universalkredit (KfW-Programm 074) 440 T€, Laufzeit 10 Jahre unterlegt durch eine Bürgschaft der Bürgschaftsbank des Landes NRW

Summe 800 T€

Erforderlich ist hierfür – wie bei jeder Gründung – eine Unternehmensbewertung und ein Businessplan. Daneben ist die persönliche Bonität (Ausbildung, Sachkunde etc.) des Sohnes von

Bedeutung.

Das Eigenkapital von 120 T€ kann durch Sicherheiten des Übernehmers oder seines Vaters (z.B. aus dem ausgezahlten Eigenkapital in Höhe von 300 T€) dargestellt werden.

Mit den zur Verfügung gestellten Mitteln kann der Sohn dem Vater sowohl das angesammelte Eigenkapital (300 T€) als auch den Betrag von 500 T€ auszahlen, mit dessen Hilfe der Vater die von ihm geschuldeten oder verhafteten Kredite zurückzahlen kann.

Alternativ könnte dem Vater in Höhe des Eigenkapitals (hier 300 T€) eine Versorgungsrente eingeräumt werden, die zunächst einkommensteuerfrei bis zur Höhe des Eigenkapitals verrechnet werden kann. Bezüglich des Restbetrages von 500 T€ kann die o.g. Finanzierung in dann reduzierter Höhe herbeigeführt werden.

Wie dieses Problem bei der Übernahme von GmbH-Anteilen im Rahmen einer Unternehmensnachfolge gestaltet werden kann, stelle ich in meinen Blog „Nachfolge von Kapitalgesellschaften im Wege der Existenzgründung“ dar.